ประกันชีวิต

“มีห่วง-อยากทำประกัน”...แบบไหนถึงจะเหมาะกับเรา ?

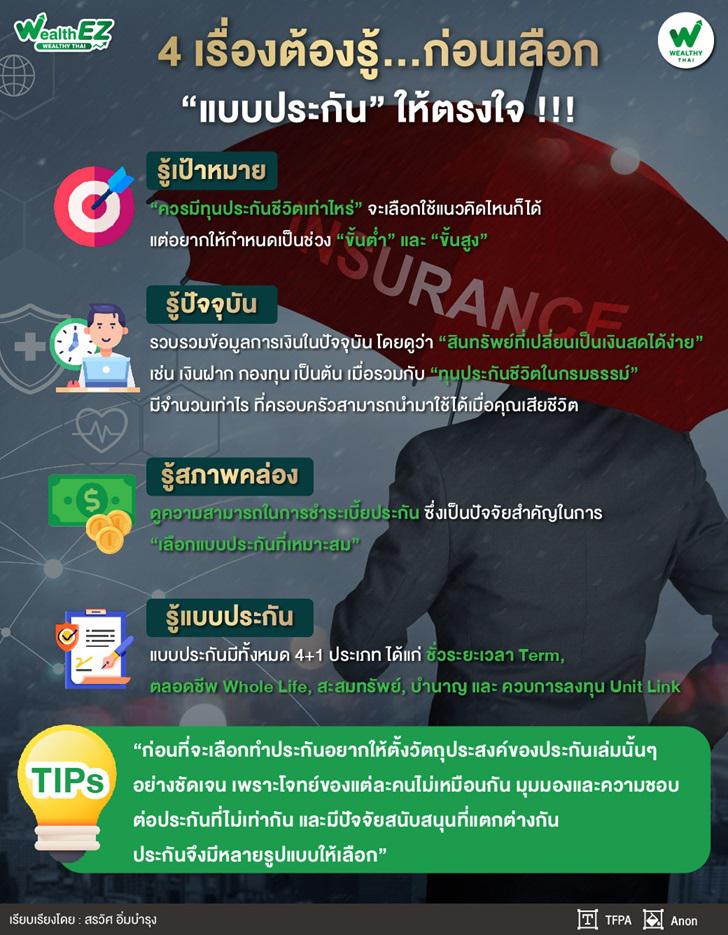

ถ้าตอนนี้เราคือ ผู้ที่มีคุณค่าสำหรับคนรอบข้าง หากขาดเราไปย่อมส่งผลกระทบเชิงลบ ถ้าเป็นแบบนี้เราสมควร “วางแผนประกันชีวิต” แต่ก่อนเลือกแบบประกันชีวิตต้องมี 4 รู้ก่อน

รู้เป้าหมาย

“ควรมีทุนประกันชีวิตเท่าไหร่” ซึ่งวิธีการคำนวนอาจมีหลากหลายแนวคิด จะเลือกใช้แนวคิดไหนก็ได้ แต่อยากให้กำหนดเป็นช่วง “ขั้นต่ำ” และ “ขั้นสูง” เพื่อที่จะได้สามารถมาช่วยจัดสมดุลให้เหมาะสมกับความสามารถในการชำระเบี้ย

ตัวอย่าง นายอบอุ่น อายุ 35 ปี มีรายได้เดือนละ 100,000 บาท มีลูกชาย 1 คน อายุ 1 ปี หากวันนี้นายอบอุ่นเกิดเสียชีวิต อยากให้มีเงินให้กับครอบครัวเหมือนกับตอนที่นายอบอุ่นยังมีชีวิตอยู่จนกว่าลูกชายจะบรรลุนิติภาวะ (อายุ 20 ปีบริบูรณ์) ดังนั้นแนะนำทุนประกันที่ควรมี เท่ากับ 100,000บาท x 12 เดือน x 20 ปี = 24 ล้านบาท (แต่ถ้าหากมีอัตราการเพิ่มของเงินเดือนปีละ 4% ทุนประกันที่ควรมีจะเท่ากับ 35.7ล้านบาท)

แต่ถ้ามองมุมค่าใช้จ่ายของครอบครัว ใช้เดือนละ 40,000 บาท และค่าเทอมลูกปีละ 80,000บาท ทุนประกันชีวิตที่ควรมี เท่ากับ 40,000 บาท x 12 เดือน บวกกับ 80,000บาท ทั้งหมด x 20 ปี = 11.2 ล้านบาท (แต่หากมีอัตราเงินเฟ้อ 3% ทุนประกันที่ควรมีจะเท่ากับ 15 ล้านบาท)

จากตัวอย่าง เป้าหมายทุนประกันที่ควรมีจะอยู่ระหว่าง 11.2 ล้านบาท ถึง 35.7 ล้านบาท

รู้ปัจจุบัน

รวบรวมข้อมูลการเงินในปัจจุบัน โดยอาจจะแบ่งง่ายๆ เป็น 4 ส่วน

ส่วนแรก: คือ สินทรัพย์ที่ไม่ต้องการเปลี่ยนเป็นเงินสดเพื่อใช้จ่ายได้ เช่น บ้านที่อยู่ปัจจุบัน

ส่วนสอง: คือ สินทรัพย์ที่เปลี่ยนเป็นเงินสดได้ แต่ต้องผ่านกระบวนการหลายขั้นตอน เช่น คอนโดปล่อยเช่า ที่ดินเกร็งกำไร

ส่วนสาม: คือ สินทรัพย์ที่เปลี่ยนเป็นเงินสดได้ง่าย เช่น เงินฝากในธนาคาร กองทุนรวม หุ้นในตลาดหลักทรัพย์

ส่วนสี่: คือ ทุนประกันชีวิตในกรมธรรม์ประกันชีวิต

“ซึ่งให้รวมจำนวนเงินส่วนที่ 3 และ 4 เพื่อจะได้รู้จำนวนเงินที่ครอบครัวสามารถนำมาใช้ได้หากคุณเสียชีวิต เช่น นายอบอุ่น มีกองทุน SSF และ RMF รวม 2 ล้านบาท มีทุนประกันชีวิต 1 ล้านบาท แสดงว่านายอบอุ่นเตรียมไว้ 3 ล้านบาท”

รู้สภาพคล่อง

ดูความสามารถในการชำระเบี้ยประกัน ซึ่งเป็นปัจจัยสำคัญในการเลือกแบบประกันที่เหมาะสม เพราะถึงแม้จะทำทุนประกันให้เพียงพอแต่ไม่มีความสามารถในการชำระเบี้ยก็จะทำให้แผนการเงินในปัจจุบันไม่ประสบความสำเร็จ

ตัวอย่าง นายอบอุ่น รายได้ปัจจุบัน 100,000 บาท ใช้จ่ายเดือนละ 40,000 บาท ถูกหักภาษีเดือนละ 5,000 บาท เก็บออมเพื่อยามเกษียณเดือนละ 25,000 บาท มีกระแสเงินสดคงเหลือ 100,000 – 40,000 – 5,000 – 25,000 = 30,000 บาทต่อเดือน หรือ 360,000 บาทต่อปี

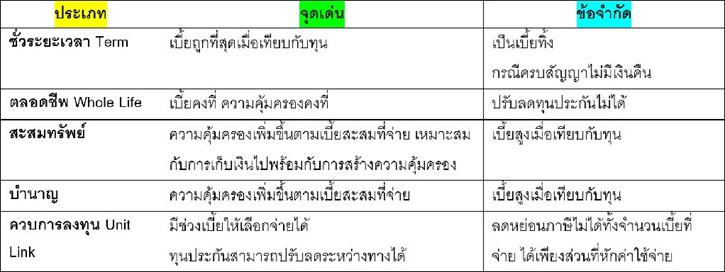

รู้แบบประกัน

แบบประกันมีทั้งหมด 4+1 ประเภท

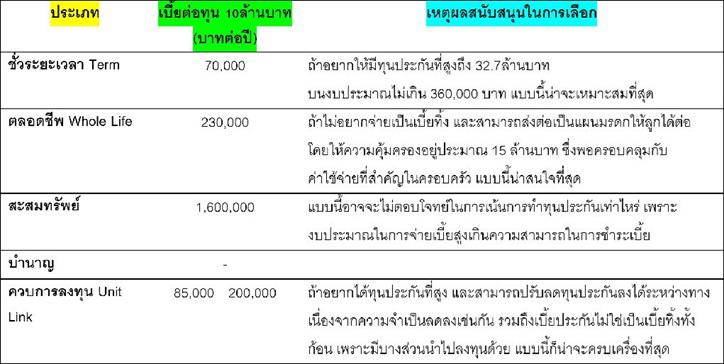

เมื่อมี 4 รู้แล้ว ก็ถึงเวลามาเลือกแบบประกันที่เหมาะสมกับโจทย์ ตัวอย่าง กรณีคุณอบอุ่น

รู้เป้าหมาย: ทุนประกันที่ควรมี อยู่ระหว่าง 11.2 ล้านบาท - 35.7 ล้านบาท

รู้ปัจจุบัน: เตรียมไว้แล้ว 3 ล้านบาท (ทุนประกัน 1 ล้านบาท + กองทุนภาษี 2 ล้านบาท)

ดังนั้น ยังขาดทุนประกันในช่วง 8.2 ล้านบาท - 32.7 ล้านบาท

รู้สภาพคล่อง: กระแสเงินสดคงเหลือ 360,000 บาทต่อปี

จากนั้นมาเลือกแบบประกันที่มีความเหมาะสม โดยคุณอบอุ่น เพศชาย อายุ 35 ปี ความคุ้มครองอย่างน้อย คือ 20 ปี แบบประกันที่มีระยะเวลาคุ้มครองตั้งแต่ 20 ปีขึ้นไป และเลือกที่ชำระเบี้ย 20 ปี

“นี่คือเหตุผลที่ทำไมประกันถึงมีหลากหลายแบบ เพราะโจทย์ของแต่ละคนไม่เหมือนกัน มุมมองและความชอบต่อประกันที่ไม่เท่ากัน และมีปัจจัยสนับสนุนที่แตกต่างกันอีกด้วย ดังนั้น ก่อนที่จะเลือกทำประกันอยากให้ตั้งวัตถุประสงค์ของประกันเล่มนั้นๆ อย่างชัดเจน เพราะพิจารณาความสามารถในการชำระเบี้ยด้วย”

เพราะ “การวางแผนการเงินที่ดี” คือ การรักษาสมดุลให้เหมาะสมทั้งปัจจุบันและอนาคต พร้อมป้องกันความเสี่ยงหรือพร้อมรับมือกับเหตุการณ์ที่ไม่คาดฝันอีกด้วย

แหล่งที่มาข่าวต้นฉบับ wealthythai

https://www.wealthythai.com/en/updates/wealth-management/wealth-ez/21692

หมวดหมู่คลังความรู้

ข่าวการเงิน การวางแผนทางการเงิน ภาษี ประกันสังคม ประกันภัย การตลาด ประกันสุขภาพ ประกันชีวิต หุ้น ข่าวทั่วไป อสังหาริมทรัพย์ ท่องเที่ยว ห้องแสดงนิทรรศการ สกู๊ปพืช ประกันควบการลงทุน สุขภาพ ธุรกิจ รูปถ่าย การทำงาน การวางแผนทางการเงิน การดำเนินชีวิต เด่นออนไลน์คลังความรู้อื่นๆ

เอไอเอ ประเทศไทย นำทีมพลังตัวแทนและเพื่อนพนักงาน ร่วมกิจกรรมบริจาคโลหิต เนื่องในวันประกันชีวิตแห่งชาติ ครั้งที่ 22

06/07/2023

แม่กลุ้มใจ ! ลูกสาวติดเชื้อ RSV ประกันไม่อนุมัติ เพราะเคลมถี่เกินไป

30/04/2024

เอไอเอ มอบเงินบริจาคให้แก่สภากาชาดไทย จำนวนกว่า 4.4 ล้านบาท จากการจัดกิจกรรม AIA One Billion Trail 2023

17/09/2024

เอไอเอ ประเทศไทย คว้ารางวัล TOP50 Companies in Thailand 2024 บริษัทที่คนรุ่นใหม่อยากร่วมงานด้วยมากที่สุดแห่งปี จาก WorkVenture

29/04/2024

เอไอเอ ประเทศไทย ให้การต้อนรับทีมสโมสรชลบุรี เอฟซี เนื่องในโอกาสวันปีใหม่

16/02/2024