คลังความรู้

Everyday knowledge for you

Everyday knowledge for you

ข่าวการเงิน

17/04/2024

The Flow Horse นักวิเคราะห์คริปโตยอดนิยม ทวิตร้อนหลังราคาเหรียญคริปโตร่วงยกแผงทั้งกระดาน โดยเหรียญอัลท์คอยน์ส่วนใหญ่พึ่งพิงศักยภาพความเชื่อมั่นของบิทคอยน์เป็นหลัก ไม่สะท้อนความแข็งแกร่งในช่วงเวลาที่ตลาดผันผวนได้ และหลายเหรียญสร้างมาเพื่อเป็นเครื่องมือในการเก็งกำไรของคนเพียงบางกลุ่มเท่านั้น The Flow Horse โพสต์ผ่านทวิตเตอร์ (X) โดยกล่าวว่าการปรับฐานทั่วทั้งตลาดเมื่อสัปดาห์ที่แล้วทำให้อัลท์คอยน์อยู่ในสถานะสั่นคลอน ซึ่งอาจจะได้เห็นการเคลื่อนไหวของราคาแบบเงียบๆ ในอีกไม่กี่เดือนข้างหน้า โดยเขาคาดว่า อัลท์คอยน์ จะมีการซื้อขายแบบไซด์เวย์จนถึงเดือนกรกฎาคม อย่างไรก็ดีตามความเห็นของนักเทรด สะท้อนนัยยะถึงการขาดการไหลเข้าของนักลงทุนรายย่อยซึ่งส่วนใหญ่จะเป็นแรงส่งสำคัญในการผลักดันราคาให้เหรียญอัลท์คอยน์ปรับตัวขึ้น ซึ่งจะทำให้อัลท์คอยน์อยู่ในสภาพกึ่งแช่แข็งเป็นเวลาหลายเดือน “เวลาถือว่าเป็นองค์ประกอบที่สำคัญมากในความคิดของเรา โดยเฉพาะอย่างยิ่งในตลาดที่ยังเดินหน้าไปและยาวนานมาก และไม่มีกระแสการซื้อขายของนักลงทุนรายใหม่ๆ เข้ามาและมันอาจจะนิ่งเฉยอย่างนี้ต่อไปจนถึงเดือนกรกฎาคม โดยที่จุดต่ำสุดยังคงค่อนข้างเหมือนกับที่เป็นอยู่ในตอนนี้" ขณะที่หลายๆคน พยายามที่จะสร้างจุดสูงสุดใหม่ แต่ดูเหมือนว่าราคาเหรียญจะพุ่งลงสวนทางด้วยการสร้างจุดต่ำสุดใหม่ในตลาดการซื้อขายท้องถิ่นในภูมิภาค และนักลงทุนรายใหม่ๆ ที่จะเข้ามาช่วยดันราคาขึ้น ก็ไม่เพียงพอที่ผลักดันให้ราคาเพิ่มขึ้นได้” ในขณะที่ The Flow Horse คาดว่าจะมีทางเลือกสำหรับอัลท์คอยน์เขาบอกว่าเขากำลังมองหากลุ่มย่อย crypto 3 ตัวที่น่าจะมีประสิทธิภาพดีกว่าเมื่ออัลท์คอยน์กลับมามีแรงผลักดันขาขึ้นอีกครั้ง “ราคาเคลื่อนไหวอัลท์คอยน์ในจุดซื้อต่ำสุดเดือนกรกฎาคมเป็นสิ่งที่คาดเดาล้วนๆ แม้ว่าจะมีเอไอ (ปัญญาประดิษฐ์) หรือ มีมความเชื่อเพื่อกระตุ้นการเข้าลงทุน (กาว) หรือกระทั่ง FOMO เข้ามา แต่ปฏิเสธไม่ได้ว่า RWAs [สินทรัพย์ในโลกแห่งความเป็นจริงที่โทเค็น] นั้นคือความจริง และสำหรับตอนนี้ เหล่านักเทรดที่สะสมอัลท์คอยน์ต่างรอเวลาเพื่อใช้ประโยชน์จากการฟื้นตัวกลับขึ้นมาครั้งใหญ่” The Flow Horse กล่าวทิ้งท้าย ด้านมืดของเหรียญอัลท์คอยน์ ที่นักลงทุนควรทราบ เหรียญ อัลท์คอยน์ หรือ เหรียญดิจิทัลทางเลือก เปรียบเสมือนเหรียญน้องใหม่ที่เกิดขึ้นมาเพื่อท้าทาย Bitcoin เหรียญดิจิทัลอันดับ 1 ของโลก เหรียญเหล่านี้มีจุดเด่นที่หลากหลาย ดึงดูดนักลงทุนด้วยเทคโนโลยีที่ล้ำสมัย ฟังก์ชันการใช้งานที่แปลกใหม่ และโอกาสในการทำกำไรที่สูง อย่างไรก็ตามความเสี่ยงของเหรียญอัลท์คอยน์ก็แฝงอยู่ไม่น้อย นักลงทุนควรศึกษาข้อมูลอย่างละเอียดก่อนตัดสินใจลงทุน 1. ความผันผวนสูง : เหรียญ อัลท์คอยน์ มักมีความผันผวนสูงกว่า Bitcoin มาก ราคาอาจพุ่งสูงหรือร่วงต่ำอย่างรวดเร็วในเวลาอันสั้น เหมาะสำหรับนักลงทุนที่มีความเสี่ยงสูง 2. สภาพคล่องต่ำ : เหรียญ อัลท์คอยน์ บางเหรียญมีสภาพคล่องต่ำ หมายความว่าซื้อขายยาก หาผู้รับซื้อต่อหรือผู้ขายได้ยาก 3. หลอกลวง : โครงการ อัลท์คอยน์บางโครงการเป็นเพียงกลโกงเพื่อหลอกลวงเงินนักลงทุน นักลงทุนควรตรวจสอบข้อมูลอย่างละเอียดก่อนลงทุน 4. ความปลอดภัย : แพลตฟอร์มการซื้อขายเหรียญอัลท์คอยน์บางแห่งมีความปลอดภัยต่ำ เสี่ยงต่อการถูกแฮ็ก 5. การกำกับดูแล : กฎหมายและข้อบังคับเกี่ยวกับเหรียญ อัลท์คอยน์ ยังไม่ชัดเจนในหลายประเทศ ตัวอย่างด้านมืดของเหรียญ อัลท์คอยน์ : กรณีเหรียญ OneCoin : เหรียญ OneCoin อ้างว่าเป็น "นักฆ่า Bitcoin" แต่สุดท้ายกลายเป็นโครงการแชร์ลูกโซ่ขนาดใหญ่ นักลงทุนสูญเสียเงินมหาศาล กรณีเหรียญ Bitconnect : เหรียญ Bitconnect อ้างว่าเป็นแพลตฟอร์มการลงทุนที่ปลอดภัย แต่สุดท้ายกลายเป็นแชร์ลูกโซ่ นักลงทุนถูกหลอกลงทุนสูญเสียเงินร่วมกันกว่า 7 พันล้านดอลลาร์สหรัฐ ทั้งนี้นักลงทุนควรศึกษาข้อมูลอย่างละเอียดก่อนลงทุน และลงทุนในเหรียญ อัลท์คอยน์ที่มีโปรเจคต์ชัดเจน น่าเชื่อถือ ควรกระจายความเสี่ยง อย่าลงทุนในเหรียญ อัลท์คอยน์ เพียงเหรียญเดียว และประเมินศักยภาพการลงทุนของตนเองเท่าที่สามารถสูญเสียได้ นอกจากนี้ควรเก็บเหรียญอัลท์คอยน์ไว้ในกระเป๋าเงินที่ปลอดภัย อย่างไรก็ตามเหรียญอัลท์คอยน์มีทั้งโอกาสและความเสี่ยง นักลงทุนควรศึกษาข้อมูลอย่างละเอียดก่อนตัดสินใจลงทุน ลงทุนด้วยความระมัดระวัง อย่าโลภ และกระจายความเสี่ยง ตลอดจนถึงควรตั้งระดับในการตัดความเสี่ยงเมื่อถึงจุดตัดขาดทุนไม่ให้ขาดทุนมากเกินไป แหล่งที่มาข่าวต้นฉบับผู้จัดการออนไลน์https://mgronline.com/stockmarket/detail/9670000033118

อ่านรายละเอียดเพิ่มเติม

ห้องแสดงนิทรรศการ

29/04/2024

โค้งสุดท้ายแล้ว สำหรับงานมหกรรมศิลปะร่วมสมัยนานาชาติ ไทยแลนด์เบียนนาเล่ เชียงราย 2023 ภายใต้แนวคิดเปิดโลก (The Open World) ซึ่งสำนักงานศิลปวัฒนธรรมร่วมสมัย ร่วมกับ จ. เชียงราย และหน่วยงานต่างๆ จัดขึ้นจนถึงวันที่ 30. เม.ย. นี้ พี่ม้ามังกร จึงขอพาน้องๆไปเสพงานศิลป์ และเช็กอินในสถานที่ไฮไลต์เด็ดๆกันจ้าเริ่มจากใน อ.เมืองเชียงราย จุดแรก ที่ หอศิลป์ร่วมสมัยเมืองเชียงราย (CIAM) มีผลงานของ หวัง เหวิน-จื้อ สร้างประติมากรรมกลางแจ้งขนาดใหญ่ทำจากไม้ไผ่สานขึ้นรูปเป็นโครงสร้างอุโมงค์ ยกสูงเหนือพื้นให้ผู้ชมเข้าไปภายในเพื่อการพักผ่อน สงบจิตใจ แล้ว ไปต่อกันที่ ศาลากลางจังหวัดเชียงรายหลังเก่า แสดงผลงานของ ไมเคิล ลิน สร้างสรรค์ ทำศิลปะบนผืนผ้าที่มีอัตลักษณ์ของชาวเขา 7 ชนเผ่า หุ้มตัวอาคารบอกเล่าเรื่องราวของกลุ่มชาติพันธุ์และความหลากหลายของภูมิภาคนี้ ส่วนที่ โกดังยาสูบ จัดแสดงประติมากรรมลอยได้ที่ทำมาจากถุงพลาสติกใช้แล้วจากชุมชนเมืองเชียงรายที่นำมาบริจาคกลายเป็นบอลลูนขนาดยักษ์ที่ลอยได้จริง รวมถึงผลงานว่าวคนแปะติดอยู่บนผนังกว่า 100 ตัว โดย อาร์โต ลินด์เซย์, อัททา ความิ, มาเรีย เทเรซา อัลเวซ, ชิมาบุกุ และโทมัส ซาราเซโนที่อุทยานศิลปะวัฒนธรรมแม่ฟ้าหลวง มีศิลปะจากป่าสู่เมืองโครเชต์เชื่อมโลกจากแอมะซอนถึงป่าเชียงราย โดย เอิร์นเนสโต เนโต นำภูมิปัญญาและความรู้ของชนพื้นเมืองมาเล่าผ่านงานศิลปะร่วมสมัยอย่างการถักโครเชต์ และอีกผลงานเป็นประติมากรรม ของ ริวสุเกะ คิโดะ ที่แกะสลักยุ้งข้าวเก่าอายุกว่า 80 ปีให้เป็นตัวแทนของร่างกาย โดยมีเชื้อไวรัสกัดกินจากภายในจนเป็นรูพรุน สะท้อนให้เห็นว่า ยุ้งข้าวหลายแห่งไม่ถูกใช้งาน และวัฒนธรรมชาวนากำลังสูญหายที่ศูนย์วิปัสสนาสากลไร่เชิญตะวัน มีผลงานของ สนิทัศน์ ประดิษฐทัศนีย์ ชื่อ Garden of Silence (สวนแห่งความเงียบ) ประกอบด้วยสถาปัตยกรรม 3 ชิ้น ติดตั้งอยู่ในสวนยางพาราจำนวน 108 ต้น จำลองมิติของจักรวาลในลักษณะปริภูมิ-เวลา เพื่อเปิดพื้นที่ให้คนได้หยุดคิดคำนึงและตั้งคำถามถึงการคงอยู่และความว่างเปล่าเดินทางต่อไปที่ อ.เชียงแสน ปักหมุดอีก 3 จุดแสดงงาน ได้แก่ ที่ ศูนย์ดิจิทัลชุมชน ตำบลเวียง จัดแสดงผลงานของ สวี่ เจีย เหว่ย และ นาวิน ลาวัลย์ชัยกุล นำเสนอศิลปะผ่านบันทึกการเดินทางของศิลปินรูปแบบภาพยนตร์ และบิลบอร์ดโปส เตอร์หนังขนาดใหญ่ “พลัดถิ่น ดินแดนใคร” ร้อยเรียงเรื่องราว เชื่อมระหว่างศิลปะและชุมชนเข้าด้วยกัน ส่วนที่ ศรีดอนมูลอาร์ต สเปซ จัดแสดงจิตรกรรม ของ ศรีวรรณ เจนหัตถการกิจ ถ่ายทอดแรงบันดาลใจจากพระมาลัย โปรดสัตว์ในนรกภูมิ โดยเชื่อมโยงมิติโลกปัจจุบันที่มนุษย์ได้เผชิญชะตากรรมเดียวกัน อย่างโรคระบาด ภัยพิบัติ การเปลี่ยนแปลงสภาพอากาศ การก่อการร้าย สงคราม คล้ายดั่งนรก และ ที่ โรงเรียนบ้านแม่มะ แสดงผลงาน A Conversation with the Sun (VR) (บทสนทนากับดวงอาทิตย์ ( VR) ของ อภิชาติพงศ์ วีระเศรษฐกุล ด้วยครับ.แหล่งที่มาข่าวต้นฉบับไทยรัฐออนไลน์https://www.thairath.co.th/news/local/north/2778195

อ่านรายละเอียดเพิ่มเติม

ท่องเที่ยว

17/04/2024

ผู้โดยสารที่เคยทานอาหารบนเครื่องบิน มักจะรู้สึกว่าอาหารไม่อร่อยเท่าที่ควร สาเหตุนี้เกิดจากงบประมาณที่จำกัดของสายการบิน หรือมีสาเหตุอื่นๆ ด้วย?งานวิจัยจากต่างประเทศชี้ให้เห็นว่า สภาพแวดล้อมทางกายภาพส่งผลต่อประสาทสัมผัสด้านรสชาติของเรา ในสภาวะแวดล้อมที่มีความแห้ง และความกดอากาศต่ำ จะส่งผลให้ความไวของต่อมรับรสต่ออาหารหวานและคาว ลดลงถึง 30% ศาสตราจารย์ชาร์ลส์ สเปนซ์ นักวิจัยด้านจิตวิทยาการทดลองจากมหาวิทยาลัยออกซ์ฟอร์ดระบุว่า อาหารและเครื่องดื่มบนเครื่องบิน มีรสชาติแตกต่างไปจากที่เราทานบนพื้นดิน สาเหตุสำคัญมาจากปัจจัยหลายประการ เช่น ความชื้น, ความกดอากาศ และเสียงรบกวนภายในห้องโดยสารหลังจากที่เครื่องบินขึ้นบินและถึงระดับความสูงที่บินได้ (ปกติจะอยู่ที่ความสูงประมาณ 30,000 ฟุต) พนักงานต้อนรับบนเครื่องจะเริ่มบริการอาหารให้กับผู้โดยสาร สิ่งที่น่าสังเกตคือ เมื่อเครื่องบินไต่ระดับสูงขึ้น สภาพแวดล้อมภายในห้องโดยสาร เช่น ความชื้นและความกดอากาศ จะเปลี่ยนแปลงไปด้วย ซึ่งส่งผลต่อประสาทสัมผัสด้านรสชาติและกลิ่นของเราที่ระดับความสูง 30,000 ฟุต อากาศภายในห้องโดยสารมีความแห้งมาก โดยความชื้นจะลดลงเหลือเพียง 20% หรือต่ำกว่านั้น สภาวะแวดล้อมที่แห้งนี้ ส่งผลต่อประสาทสัมผัสด้านกลิ่น ทำให้การรับรู้รสชาติของอาหารลดลง นอกจากนี้ความกดอากาศที่ต่ำ ยังส่งผลต่อความไวของต่อมรับรส ส่งผลให้เราสูญเสียการรับรู้รสชาติเค็มและหวานไปบางส่วน ปัจจัยเหล่านี้ ล้วนส่งผลให้รสชาติของอาหารบนเครื่องบิน จืดชืดกว่าปกติ แน่นอนว่า บริษัทผู้จัดเลี้ยงอาหารบนเครื่องพยายามอย่างยิ่งที่จะปรุงแต่งรสชาติของอาหารให้ดียิ่งขึ้น เพื่อให้เหมาะกับสภาพแวดล้อมบนเครื่องบินความกดอากาศและอุณหภูมิในชั้นบรรยากาศ เปลี่ยนแปลงอยู่ตลอดเวลา สภาวะเหล่านี้ก่อให้เกิดสภาพอากาศต่างๆ ไม่ว่าจะเป็น แดด ออก, ฝน ตก, ลมแรง, หนาวเย็น หรือร้อนจัด ล้วนส่งผลต่อกิจกรรมกลางแจ้งของเรา ในความเป็นจริงแล้ว การเปลี่ยนแปลงของสภาพแวดล้อมทางกายภาพเหล่านี้ ยังส่งผลต่อมนุษย์ ไม่ว่าจะเป็นภายในอาคารสถานที่ หรือแม้กระทั่งบนเครื่องบินที่ระดับความสูงหลายหมื่นฟุตแหล่งที่มาข่าวต้นฉบับ sanookhttps://www.sanook.com/travel/1447187/

อ่านรายละเอียดเพิ่มเติม

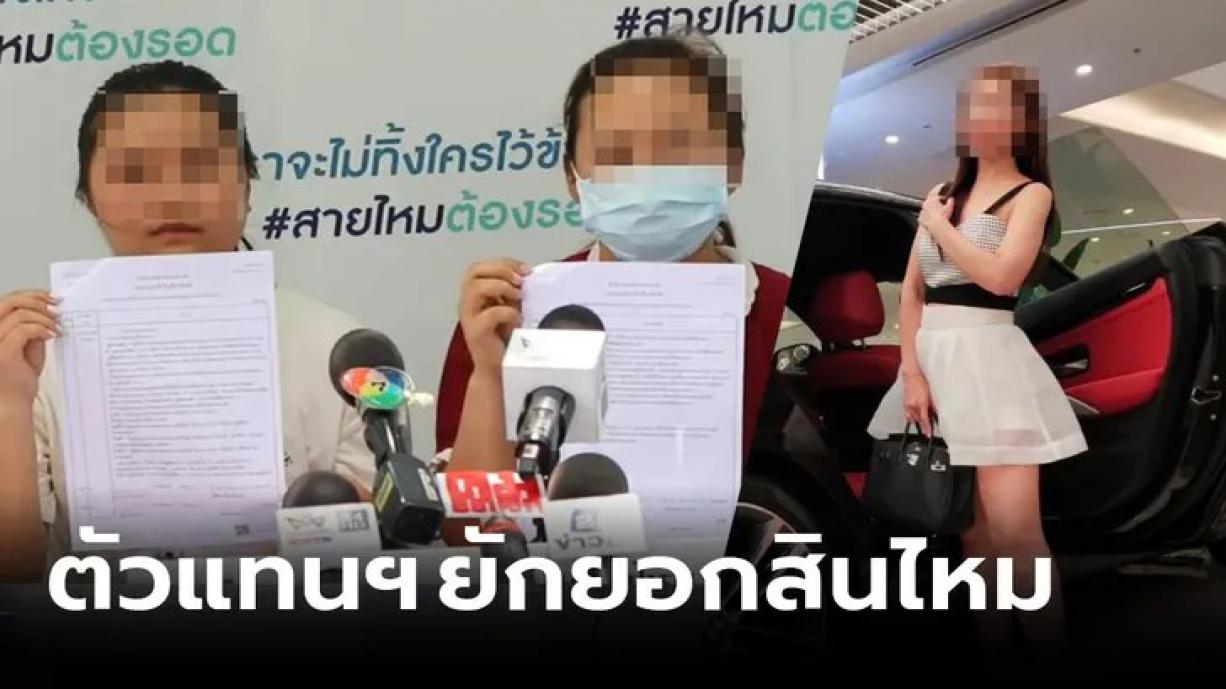

ประกันชีวิต

29/04/2024

ที่สำนักงานเพจสายไหมต้องรอด ซอยสายไหม 38 เมื่อเวลา 11.00 น.วันที่ 7 เม.ย.นาง ฐิติรัตน์ อายุ 42 ปี และ น.ส.ศิวปรียา อายุ 20 ปี บุตรสาว เข้าร้องขอความช่วยเหลือกับนายเอกภพ เหลืองประเสริฐ ที่ปรึกษารัฐมนตรีว่าการกระทรวงมหาดไทย และผู้ก่อตั้งเพจสายไหมต้องรอด กรณีถูกตัวแทนบริษัทประกันชื่อดัง ยักยอกเงินสินไหมทดแทนที่อดีตสามีเสียชีวิต จำนวน 1,500,000 บาทไปนางฐิติรัตน์กล่าวว่า ตนได้แต่งงานอยู่กินกับสามี มีบุตรด้วยกัน 2 คนโดยอีกคนนึงเป็นลูกชายคนเล็กแต่ได้เลิกรากันมานาน 15 ปี ต่อมาปี 2565 สามีเสียชีวิตที่จังหวัดยโสธร ด้วยอาการโรคหัวใจวายเฉียบพลันที่จังหวัดยโสธร ตนรับศพอดีตสามีมาทำพิธีศพที่จังหวัดนนทบุรี โดยมารดาของสามี จำได้ว่าสามีเคยทำประกันอุบัติเหตุไว้ของบริษัทประกันแห่งหนึ่ง จึงเอาบัตรไปตรวจสอบปรากฏว่าเมื่อตรวจสอบพบว่ามีจริง โดยผู้ได้รับผลประโยชน์คือลูกคนละครึ่ง โดยลูกต้องเป็นผู้ร้องเรียนเพื่อรับเงินนางฐิติรัตน์กล่าวว่า กระทั่งไปติดต่อต่อแทนบริษัทประกัน ที่สามีทำประกันอุบัติเหตุไว้ เรื่องรับผลประโยชน์จากการเสียชีวิต และมีการติดต่อเรื่องรับเงินผลประโยชน์กันมาตลอดจนเกิดความสนิทสนมไว้ใจกับตัวแทนที่ดูแลต่อมาวันที่ 30 ม.ค.67 ว่า ประธานอนุมัติได้รับเงินจำนวน 5.5 ล้านบาท โดยตัวแทนคนดังกล่าวได้เสนอไปรับเงินให้ พร้อมนัดให้ไปเปิดบัญชีที่ธนาคารทหารไทยธนชาต ในห้างสรรพสินค้าไอคอนสยาม โดยแบ่งเป็น 4 บัญชีเป็นบัญชีลูกสาว บัญชีลูกชาย บัญชีตน และบัญชีร่วมระหว่างตนกับตัวแทนประกัน โดยบัญชีร่วมระหว่างตนกับตัวแทนประกันคนดังกล่าว มีเงินฝากจำนวน 1,500,000 บาทภายหลังตนได้นำเงินของลูกไปซื้อบ้านที่ย่านรามอินทรา และต้องการเงินมาตกแต่งบ้านจึงติดต่อกับตัวแทนประกันเพื่อขอเบิกเงินจำนวน 700,000 บาท ด้วยตนตัดสินใจว่าเงินที่เหลือจะนำไปซื้อประกันตามที่ตัวแทนได้ร้องขอไว้ แต่ปรากฏว่า เมื่อวันที่ 14 มีนาคม 67 ตนได้เดินทางไปกับตัวแทนคนดังกล่าวที่ธนาคารทหารไทยธนชาตสาขาบิ๊กซีพระราม 4 เพื่อเบิกเงินปรากฏว่าตัวแทนได้ทำการโอนเงินเข้าบัญชีของตัวเองโดยอ้างว่าจะโอนเงินมาให้ตนภายหลัง และทำการปิดบัญชีจากนั้นไม่สามารถติดต่อกับตัวแทนได้อีก และมีการท้าทายพร้อมไปออกรายการทุกรายการ ตนจึงได้เข้าแจ้งความไว้ที่สน. ทองหล่อแต่คดีไม่มีความคืบหน้า จึงเข้ามาขอความช่วยเหลือกับทางเพจสายไหมต้องรอดให้ช่วยติดตามเร่งรัดคดีให้นายเอกภพกล่าวว่า ตัวแทนที่เอาเงินไปคุณรู้อยู่แก่ใจว่าเป็นการฉ้อโกงและยักยอกทรัพย์ มีโทษจำคุกข้อหาละ 3 ปี พฤติกรรมของคุณใช้ชีวิตกินหรู อยู่ดี แต่กลับสภาพทั้งสองเป็นคนมันยากลำบาก ผู้หญิงเป็นเพียงแม่บ้านทำความสะอาด อย่าไปคิดว่าเขายากจนหรือไม่มีทางสู้แล้วจะกระทำแบบนี้ได้ โลกวันนี้มันเท่าเทียมกันทั้งหมด จะยากดีมีจน หรือรวยล้นฟ้า กฎหมายคุ้มครองเหมือนกันหมด ตนอยากให้ตัวแทนรายนี้นำเงิน 1,500,000 บาทมาคืน อย่าหน้ามึน ตนพร้อมประสานตำรวจ สน.ทองหล่อ เพื่อเร่งรัดคดีต่อไปแหล่งที่มาข่าวต้นฉบับ sanookhttps://www.sanook.com/news/9315722/

อ่านรายละเอียดเพิ่มเติม

ข่าวการเงิน

12/04/2024

อยากเก็บเงินแต่ไม่รู้จะเริ่มต้นยังไร? ลองใช้เทคนิค "6 Jars" วิธีบริหารเงินแบบง่ายๆ ที่ช่วยให้คุณเก็บเงินออม วางแผนการเงิน และใช้จ่ายอย่างมีสติ 6 Jars คืออะไร? สมมติว่าคุณมีรายได้ 20,000 บาทต่อเดือน เปรียบเสมือนการแบ่งเงินของคุณใส่ใน 6 เหยือก โดยแต่ละกระปุกมีวัตถุประสงค์การใช้งานที่แตกต่างกัน สมมติว่าคุณมีรายได้ 20,000 บาทต่อเดือน จะถูกแบ่งใส่ 6 เหยือกดังนี้ 1. เหยือก"เงินใช้จ่ายในชีวิตประจำวัน" (Necessity Account) 55% ของรายได้ คิดเป็นเงิน 11,000 บาท โดยเงินส่วนนี้จะถูกจัดสรรเพื่อเป็นค่าใช้จ่ายในชีวิตประจำวัน เช่น ค่าอาหาร ค่ายา ค่าน้ำ ค่าไฟ ค่าโทรศัพท์ ค่าเดินทาง ฯลฯ 2. เหยือก"ให้รางวัลตัวเอง" (Play Account) 10% ของรายได้คิดเป็นเงิน 2,000 บาท เงินส่วนนี้ไว้สำหรับซื้อของที่อยากได้ พาตัวเองไปเที่ยว หรือทำกิจกรรมที่ชอบ หรือทำกิจกรรมที่คุณต้องการเพื่อเป็นรางวัลให้กับตัวเอง 3. เหยือก"อิสรภาพการเงิน" (Long-Term Saving for Spending Account) 10% ของรายได้คิดเป็นเงิน 2,000 บาทเงินส่วนนี้ไว้สำหรับลงทุนระยะยาว เพื่อสร้างความมั่นคงทางการเงินในอนาคต เก็บเงินไว้สำหรับซื้อสิ่งที่คุณต้องการในอนาคต เช่น บ้าน รถ ท่องเที่ยว ฯลฯ 4. การศึกษา พัฒนาตัวเอง (Education and Self-Development Account) 10% ของรายได้คิดเป็นเงิน 2,000 บาท เงินส่วนนี้ไว้สำหรับเรียนคอร์สออนไลน์ ซื้อหนังสือ หรือเข้าร่วมอบรมเพื่อพัฒนาทักษะและความรู้ให้ตัวเอง 5. เหยือกเงินออมเพื่อเกษียณ (Financial Freedom Account) 10% ของรายได้คิดเป็นเงิน 2,000 บาท เก็บเงินไว้เพื่อใช้หลังเกษียณอายุ หรือไว้ใช้สำหรับเก็บเพื่อเป้าหมายระยะยาว เช่น ซื้อบ้าน ซื้อรถ หรือแต่งงาน 6. เหยือกเพื่อการให้ผู้อื่น (Giving Account) 5% ของรายได้คิดเป็นเงิน 1,000 บาท เงินส่วนนี้ไว้สำหรับบริจาคให้กับองค์กรการกุศล หรือช่วยเหลือผู้อื่น เมื่อลองทำตามไปสัก 3 เดือนจะรู้ว่า ช่วยให้บริหารเงินได้อย่างมีระบบ เก็บเงินออมได้ง่ายขึ้น รู้ว่าขอบเขตของการใช้เงินและวางแผนการเงินสำหรับอนาคต ทำให้เรา ใช้จ่ายเงินอย่างมีสติ เริ่มต้นใช้ 6 Jars ได้ง่ายๆ ด้วยการมีที่เก็บเงินไว้ทั้ง 6 ก้อน แต่ก่อนก็คงจะใส่กระปุกออมสิน 6 ใบ แต่ในปัจจุบันเราสามารถใส่ในบางแอปพลิเคชันของธนาคารได้แล้ว 6 Jars เป็นเครื่องมือที่ช่วยให้คุณบรรลุเป้าหมายทางการเงินได้ง่ายขึ้น เพียงแค่เริ่มต้นลงมือทำ ลองนำ 6 Jars ไปใช้เพื่ออนาคตที่มั่นคงของคุณ สิ่งสำคัญของการเก็บเงิน คือ การเลือกวิธีการเก็บเงินที่เหมาะกับตัวเองและฝึกวินัยในการเก็บเงิน เพื่อบรรลุเป้าหมายทางการเงิน สำหรับคนที่อ่านดูแล้ว รู้สึกว่า 6 Jars ไม่เหมาะกับตัวเองสะเลย เราสามารถปรับวิธีการเก็บเงินให้เหมาะกับตัวเอง เช่น เก็บเงินแบบก้อน เก็บเงินแบบหักดิบ หรือเก็บเงินแบบลงทุน • Trick สำหรับ 6 Jars ผู้ที่มีรายได้น้อย อาจจะปรับสัดส่วนเงินออมในแต่ละกระปุกให้เหมาะกับตัวเอง ผู้ที่มีภาระค่าใช้จ่ายสูง อาจจะเพิ่มกระปุกเงินสำหรับค่าใช้จ่ายฉุกเฉิน ผู้ที่มีวินัยในการเก็บเงินต่ำ อาจจะใช้แอปพลิเคชั่นช่วยเก็บเงิน แหล่งที่มาข่าวต้นฉบับกรุงเทพธุรกิจhttps://www.bangkokbiznews.com/finance/investment/1120126

อ่านรายละเอียดเพิ่มเติม

ประกันภัย

29/04/2024

จะซื้อประกันรถยนต์ทั้งที ต้องเอาให้คุ้ม! บทความนี้ขอนำเสนอ 5 สิ่งต้องดูเวลาเปรียบเทียบประกันรถยนต์ เพื่อเป็นแนวทางให้สามารถเลือกซื้อประกันที่ตรงกับความต้องการในราคาที่คุ้มค่ามากที่สุด5 เช็คลิสต์ต้องดู เวลาเปรียบเทียบประกันรถยนต์เวลาเลือกประกันรถยนต์ ต้องเปรียบเทียบอะไรบ้าง? ตามไปดูพร้อมกัน1. ความคุ้มครองการเปรียบเทียบขั้นเบสิกที่สุดเลยคือ ตรวจสอบความคุ้มครองของประกันรถยนต์ที่สนใจ โดยดูให้ละเอียดว่า ประกันแต่ละเจ้าให้ความคุ้มครองอะไรบ้าง ตรงกับความต้องการของเราหรือไม่ รวมทั้งมีข้อจำกัดความคุ้มครองอะไรที่ไม่ได้รวมอยู่ในประกัน เพราะบางครั้งประกันที่สนใจอาจไม่คุ้มครองสิ่งที่เราต้องการ ทำให้ต้องตัดช้อยส์และมองหาตัวเลือกอื่นแทน2. ค่าเบี้ยประกันค่าเบี้ยประกันรถยนต์ของประกันแต่ละเจ้าไม่เท่ากัน ดังนั้นต้องพิจารณาว่า ค่าเบี้ยประกันเจ้าไหนอยู่ในระดับที่จ่ายไหวที่สุด โดยเปรียบเทียบไปพร้อมกับความคุ้มครอง เพราะบางครั้งเบี้ยประกันถูกเกินไป อาจจะได้รับความคุ้มครองไม่ครอบคลุม แต่ถ้าเบี้ยประกันสูงเกินไป เราอาจจะแบกรับค่าใช้จ่ายไม่ไหว3. การบริการและการเคลมประกันข้อต่อมาสำคัญมากคือ การตรวจสอบบริการหลังการขายว่า บริษัทดูแลดีไหม เมื่อเกิดเหตุแล้วเจ้าหน้าที่ให้ความช่วยเหลือดีหรือไม่ เคลมยากง่ายขนาดไหน โดยอาจดูจากรีวิวของผู้เอาประกันคนอื่นประกอบการตัดสินใจ เพราะถ้าเลือกประกันที่ให้บริการไม่ดี เคลมยาก ก็เท่ากับว่า การทำประกันของเราไม่คุ้มค่า4. จำนวนอู่ซ่อมรถบริษัทประกันเจ้าไหนมีอู่ซ่อมรถในเครือเยอะ ๆ รีบเก็บลิสต์เอาไว้ในใจได้เลย เพราะทำให้มีตัวเลือกให้เราใช้บริการมาก ยิ่งถ้ามีอู่ซ่อมใกล้บ้านยิ่งดี เมื่อเกิดอุบัติเหตุ ก็สามารถนำรถเข้าอู่สะดวก เดินทางง่าย ไม่ต้องค้นหาอู่ให้เสียเวลา5. โปรโมชันพิเศษข้อสุดท้ายห้ามมองข้ามเด็ดขาด เพราะโปรโมชันพิเศษนี่แหละจะได้ให้เราได้ตัวเลือกประกันที่คุ้มยิ่งกว่าคุ้ม! โดยบริษัทประกันหรือโบรกเกอร์แต่ละเจ้า จะมีโปรโมชันไม่เหมือนกัน บางเจ้าจัดเต็มทั้งลด แลก แจก แถม หรือบางเจ้ามีข้อเสนอพิเศษอื่น ๆ ดังนั้นอย่าลืมดูโปรโมชันของแต่ละเจ้าดี ๆ เพื่อให้ได้ประกันรถยนต์ที่คุ้มค่าที่สุดใครที่กำลังตัดสินใจจะทำประกันรถยนต์ อย่าลืมเปรียบเทียบก่อนตัดสินใจด้วย 5 เช็คลิสต์ข้างต้น เพื่อให้ได้ประกันดี ๆ ไว้ติดรถยนต์คันโปรด โดยสามารถมาเปรียบเทียบประกันรถยนต์ง่าย ๆ ที่เว็บไซต์ heygoody เพราะได้รวบรวมประกันรถยนต์จากบริษัทชั้นนำไว้ให้แล้ว รับรองว่าเจอตัวเลือกที่ถูกใจ คุ้มค่า คุ้มราคาติดมือกลับมาแน่นอนแหล่งที่มาข่าวต้นฉบับสยามรัฐออนไลน์https://siamrath.co.th/n/524002

อ่านรายละเอียดเพิ่มเติม

ห้องแสดงนิทรรศการ

29/04/2024

Immersive Disney Animation นิทรรศการและการแสดงอินเตอร์แอ็คทีฟย้อนตำนาน 100 ปี ดิสนีย์ แอนิเมชั่น ก้าวเข้าสู่โลกแอนิเมชั่นดิสนีย์มากมายหลายเรื่องที่คุณคิดถึง Alice in Wonderland, The Lion King, The Little Mermaid, Frozen เปิดรอบการแสดง ประเภท-ราคาตั๋วเข้าชมสองพี่น้องนาม วอลต์ ดิสนีย์ (Walt Disney) และ รอย ดิสนีย์ (Roy Disney) ร่วมกันก่อตั้งกลุ่มบริษัทสื่อสารและความบันเทิงข้ามชาติสัญชาติอเมริกัน ซึ่งมีสำนักงานใหญ่อยู่ในเมืองเบอร์แบงก์ รัฐแคลิฟอร์เนีย เมื่อวันที่ 16 ตุลาคม พ.ศ.2466 ในชื่อ Disney Brothers Studioทำธุรกิจภายใต้ชื่อ Walt Disney Studio และ Walt Disney Productions ก่อนที่จะเปลี่ยนชื่อเป็น Walt Disney Company (บริษัทวอลต์ดิสนีย์) ในปี 2529 หรือที่รู้จักกันทั่วไปในชื่อ “ดิสนีย์”นิทรรศการ Immersive Disney Animation ครั้งแรกในไทยในโอกาสครบรอบ 100 ปีของความเป็นเลิศทางอะนิเมชั่น ดิสนีย์จัดทำนิทรรศการชุดพิเศษ Immersive Disney Animation เพื่อเฉลิมฉลองเชิงนวัตกรรมและพาผู้ชมเข้าไปสัมผัสกับภาพยนตร์ที่ยิ่งใหญ่ที่สุดของ Walt Disney Anemation Studios (วอลต์ ดิสนีย์ แอนิเมชัน สตูดิโอส์) ในรูปแบบอิมเมอร์ซีฟ ตั้งแต่ภาพยนตร์แอนิเมชั่นเรื่องแรกในตำนาน ภาพยนตร์สุดแหวกแนวไปจนถึงภาพยนตร์ยอดนิยมที่เป็นที่ชื่นชอบในปัจจุบัน รวมกว่า 60 เรื่องImmersive Disney Animation จัดแสดงทั่วอเมริกาเหนือครั้งแรกเมื่อปี 2565 -2566 รวม 13 แห่ง อาทิ โทรอนโต, แอตแลนตา, บอสตัน, ดัลลัส, ลาสเวกัส แล้วจึงข้ามทวีปมายังโตเกียว ประเทศญี่ปุ่น และสิงคโปร์Frozen ในรูปแบบ Immersive Disney Animationล่าสุดปี 2567 การจัดแสดงแบบอินเตอร์แอ็คทีฟชุด Immersive Disney Animation มีกำหนดเปิดการแสดงที่ กรุงเทพฯ ประเทศไทยแล้วด้วยการทำงานร่วมกันระหว่าง Apollo Entertainment Thailand จับมือกับ Base Entertainment Asia บริษัทจัดแสดงความบันเทิงสดแถวหน้าของทวีปเอเชียแปซิฟิก ร่วมกับ Lighthouse Immersive Studios และ Walt Disney Animation StudiosThe Little Mermaid ในรูปแบบ Immersive Disney AnimationVincent Guo, Chief Executive Officer of Apollo Entertainment Thailand กล่าวว่า “เรารู้สึกตื่นเต้นที่ได้ประกาศการมาถึงของ Immersive Disney Animation ในกรุงเทพฯ ซึ่งถือว่าเป็นก้าวสำคัญของการเฉลิมฉลองครบรอบ 100 ปีกับเวทมนตร์ของ ดิสนีย์""ประเทศไทยเป็นสถานที่อันทรงคุณค่าที่เราคุ้นเคย และเราตื่นเต้นเป็นอย่างยิ่งที่จะได้แนะนำประสบการณ์ความบันเทิงสำหรับครอบครัวระดับพรีเมียร์แก่ผู้ชมที่นี่เป็นครั้งแรก Immersive Disney Animation จะเป็นโลกใบใหม่ที่เสนอประสบการณ์สุดพิเศษให้แก่ผู้ที่ชื่นชอบดิสนีย์ ครอบครัว และคู่รักทุกวัย” Vincent Guo กล่าวZootopia ใน Immersive Disney Animation“ลองจินตนาการว่าได้ใช้ชีวิตใน Zootopia กับ Judy Hopps, ว่ายดำลงไปยังพื้นมหาสมุทรกับ Ariel, บินร่อนบนพรมวิเศษกับ Aladdin และก้าวเข้าสู่ Casita กับ Mirabel และครอบครัว Madrigal นี่คือที่ที่นิทรรศการ Immersive Disney Animation จะพาคุณไปพบกับประสบการณ์ดังกล่าว”Corey Ross, โปรดิวเซอร์และผู้ก่อตั้ง Lighthouse Immersive Studios ยกตัวอย่างประสบการณ์ที่ Immersive Disney Animation จะมอบความมหัศจรรย์ให้แก่ผู้เข้าชมAlice in Wonderland ใน Immersive Disney Animation“นิทรรศการ Immersive Disney Animation ได้รับการสร้างสรรค์ขึ้นเพื่อเฉลิมฉลองความดีเลิศด้านแอนิเมชั่นของดิสนีย์ในวาระครบรอบ 100 ปี ซึ่งจะเชิญชวนเหล่าผู้ชมไปค้นพบศิลปะ เทคโนโลยี และความคิดสร้างสรรค์เบื้องหลังภาพยนตร์แอนิเมชั่นระดับไอคอนิกของดิสนีย์ พวกเรารู้สึกตื่นเต้นที่จะได้แชร์การเดินทางในโลกเสมืองจริงนี้และสร้างสรรค์ความทรงจำสุดมหัศจรรย์ที่ทุกคนจะจดจำไปตลอดชีวิต” Chantal Prudhomme, Chief Executive Officer of Base Entertainment Asia กล่าวThe Lion King ในนิทรรศการ Immersive Disney Animationใน 1 รอบการแสดงของนิทรรศการ Immersive Disney Animation มีระยะเวลาเกือบ 90 นาที สร้างสรรค์ขึ้นเพื่อพาแฟนดิสนีย์ออกเดินทางไปบนเส้นทางแอนิเมชั่นของดิสนีย์ที่มีอายุ 100 ปี ผ่านฉาก คาแรคเตอร์ และเพลงจากภาพยนตร์แอนิเมชั่นของดิสนีย์ ทั้งจากในอดีตและปัจจุบัน ราวกับได้เข้าสู่โลกของคาแรคเตอร์ดิสนีย์ที่ชื่นชอบและเป็นหนึ่งในคาแรคเตอร์ร่วมกับเหล่าคาแรคเตอร์ทั้งหลายทีมสร้างสรรค์เบื้องหลัง Immersive Disney Animation นำโดยโปรดิวเซอร์เจ้าของรางวัลออสการ์ J. Miles Dale (Best Picture 2018 -The Shape of Water) • โปรดิวเซอร์โปรเจคพิเศษ Dorothy McKim (ผู้เข้าชิงรางวัลออสการ์จากภาพยนตร์เรื่อง Get A Horse!) ผู้เป็นหัวเรือของโปรเจกต์ Disney Animation • David Korins ผู้เป็น Global Creative Director (ผู้เข้าชิงรางวัล Tony Award® จากภาพยนตร์เรื่อง Hamilton) ผู้ชนะรางวัล Emmy Award® จากภาพยนตร์เรื่อง Grease Live) • Cocolab ที่ตั้งอยู่ใน Mexico CityEncanto ในนิทรรศการ Immersive Disney Animationนิทรรศการและการจัดแสดงแบบอินเตอร์แอ็คทีฟชุด Immersive Disney Animation มีกำหนดเปิดการแสดงที่ กรุงเทพฯ ประเทศไทย ณ ศูนย์การค้า เอ็มสเฟียร์ (ชั้น 1 เอ็มทาวเวอร์) 90 นาที/รอบ แบ่งเป็น รอบพรีเมียร์ และ รอบปกติ ดังนี้รอบพรีเมียร์ ระหว่างวันที่ 26 เมษายน – 5 พฤษภาคม 2567 • รอบ 1: 10.00 น. (เปิดให้บริการเฉพาะวันเสาร์ – อาทิตย์) • รอบ 2: 11.30 น. (เปิดให้บริการเฉพาะวันเสาร์ – อาทิตย์) • รอบ 3: 13.00 น. • รอบ 4: 14.30 น. • รอบ 5: 16.00 น. • รอบ 6: 17.30 น. • รอบ 7: 19.00 น. • รอบ 8: 20.30 น.รอบปกติ ระหว่างวันที่ 6 พฤษภาคม – 20 มิถุนายน 2567 • รอบ 1: 10.00 น. • รอบ 2: 11.30 น. • รอบ 3: 13.00 น. • รอบ 4: 14.30 น. • รอบ 5: 16.00 น. • รอบ 6: 17.30 น. • รอบ 7: 19.00 น. • รอบ 8: 20.30 น.Immersive Disney Animation : Frozenประเภทและราคาตั๋วเข้าชมนิทรรศการ Immersive Disney Animation "รอบพรีเมียร์"ตั๋วประเภท Premiere Diamond Admission ผู้เข้าชมจะได้รับเชือกที่ระลึก VIP และเข็มกลัดสำหรับสะสม,โปสเตอร์ภาพสเกตช์ Immersive Disney Animation สำหรับสะสม,ของขวัญสุดพิเศษ และ สายรัดข้อมือแบบอินเตอร์แอคทีฟให้เช่าฟรี • ราคาตั๋วผ่านช่องทางออนไลน์ (ไม่รวมค่าดำเนินการ) 1,999 บาท • ราคาตั๋วหน้างาน 2,099 บาทตั๋วประเภท Premiere Golden Admission ผู้เข้าชมจะได้รับเชือกที่ระลึก VIP และเข็มกลัดสำหรับสะสม,โปสเตอร์ภาพสเกตช์ Immersive Disney Animation สำหรับสะสม และ สายรัดข้อมือแบบอินเตอร์แอคทีฟให้เช่าฟรี • ราคาตั๋วผ่านช่องทางออนไลน์ (ไม่รวมค่าดำเนินการ) 1,499 บาท • ราคาตั๋วหน้างาน 1,599 บาทประเภทและราคาตั๋วเข้าชมนิทรรศการ Immersive Disney Animation "รอบปกติ"ตั๋วประเภท Golden Admission ผู้เข้าชมจะได้ช่องทางการเข้าพิเศษและที่นั่งที่ได้รับการจัดสรร,เชือกที่ระลึก VIP และเข็มกลัดสำหรับสะสม,โปสเตอร์ภาพสเกตช์ Immersive Disney Animation สำหรับสะสม และ สายรัดข้อมือแบบอินเตอร์แอคทีฟให้เช่าฟรี • ราคาตั๋วผ่านช่องทางออนไลน์ (ไม่รวมค่าดำเนินการ) 1,499 บาท • ราคาตั๋วหน้างาน 1,599 บาทตั๋วประเภท General Admission ผู้เข้าชมจะได้รับสายรัดข้อมือแบบอินเตอร์แอคทีฟให้เช่าฟรี • ราคาตั๋วผ่านช่องทางออนไลน์ (ไม่รวมค่าดำเนินการ) Peak 899 บาท Off-Peak 699 บาท • ราคาตั๋วหน้างาน Peak 999 บาท Off-Peak 799 บาทลิ้งก์สำหรับซื้อตั๋วเข้าชมนิทรรศการ • ThaiTicketMajorWebsite • Trip.com Websiteแหล่งที่มาข่าวต้นฉบับกรุงเทพธุรกิจhttps://www.bangkokbiznews.com/lifestyle/art-living/1121285

อ่านรายละเอียดเพิ่มเติม

ท่องเที่ยว

29/04/2024

สงกรานต์ 2567 นี้ มีใครยังอยู่กรุงเทพฯบ้าง หากเพื่อนๆ คนไหนไม่ได้กลับต่างจังหวัด และอยากเล่นน้ำสงกรานต์ วันนี้เราได้รวบรวมพิกัดสถานที่เล่นสงกรานต์ในกรุงเทพฯ ปี 2567 มาแนะนำ รับรองว่า สงกรานต์ปีนี้จะต้องไม่เปล่าเปลี่ยวเดียวดาย ม่วนอกม่วนใจแน่นอน แต่จะมีที่ไหนบ้าง ตามมาดูกันเลยค่ะ1. ถนนข้าวสาร“สาดมาเลยค่าาา สาดมาเลยยย” วันสงกรานต์ก็ต้องนึกถึง “ถนนข้าวสาร” อีกหนึ่งสถานที่เล่นน้ำสงกรานต์ปี 2567 ที่ไม่ควรพลาด นอกจากจะปิดถนนให้สาดน้ำกันฉ่ำแล้ว นักท่องเที่ยวชาวต่างชาติยังเยอะอีก และเรียกได้ว่า ต่อให้ไปเล่นน้ำคนเดียวก็ไม่เหงาแน่นอนค่ะ2. RCAมาฟังทางนี้ ! สายตื๊ดที่ชอบความชุ่มฉ่ำ และเลิฟฟีลบรรยากาศเล่นน้ำตอนกลางคืน เพราะ RCA สถานที่แห่งแสงสีเสียง แหล่งที่รวบรวมเหล่าคนไม่ชอบแดด สำหรับใครที่ชอบเล่นน้ำสงกรานต์ตอนกลางคืน RCA ก็เป็นอีกหนึ่งสถานที่ ที่ไม่ควรพลาด3. ศูนย์การค้าเซ็นทรัลเวิลด์เรียกได้ว่า เป็นสุดยอดแลนด์มาร์กของงานมหาสงกรานต์เลยก็ว่าได้ สำหรับศูนย์การค้าเซ็นทรัลเวิลด์ อีกหนึ่งสถานที่ที่มีงานดนตรีให้ม่วนจอยอยู่ตลอด ซื้อของ หรือช้อปเสร็จแล้ว ก็สามารถออกไปเล่นน้ำต่อได้เลย และขอแอบกระซิบว่า แถวนี้วัยรุ่นเยอะเน้อออ4. สยามสแควร์สาดความมันส์ พากันมาปล่อยจอยให้สุดๆ ไปเลยค่ะ สำหรับสถานที่จัดงานอย่าง สยามสแควร์ ต้องเรียกได้ว่า จะปีไหนๆ ก็ไม่เคยเหงา เพราะคนมาเล่นน้ำสงกรานต์ที่นี่เยอะมาก เราขอแนะนำว่า ฟิตร่างกายให้พร้อม และเตรียมกระแทกความสนุกสุดเหวี่ยงในงานสงกรานต์ปี 2567 นี้กันเลย5. สีลมถึงคุณจะเหงา แต่สีลมไม่เหงาแน่นอน เพราะคนเยอะมากกก (ก.ไก่ล้านตัว) สำหรับใครที่ชอบสถานที่ ที่มีผู้คนเยอะๆ เราบอกเลยว่าไม่ควรพลาดแหล่งรวมพลคนหลากหลายอย่าง “สีลม” หากคิดไม่ออกว่าปีนี้จะไปเล่นน้ำสงกราต์ที่ไหน สีลมก็เป็นอีกหนึ่งที่ ที่เราขอแนะนำ รับรองว่าสนุกสุดเหวี่ยงแน่นอนเป็นอย่างกันไรบ้างกับพิกัดสถานที่เล่นสงกรานต์ในกรุงเทพฯ ปี 2567 มีสถานที่ไหนอยู่ใกล้บ้านผู้อ่านบ้างหรือเปล่า สำหรับใครที่ไม่ได้กลับบ้านต่างจังหวัด แล้วอยากเล่นน้ำให้ชุ่มฉ่ำ แบบชื่นอกชื่นใจ ก็สามารถชวนเพื่อน หรือควงแฟนไปเล่นน้ำสงกรานต์ในพิกัดที่เราแจกไว้ให้เลยค่ะขอขอบคุณข้อมูล :chalita_kแหล่งที่มาข่าวต้นฉบับ sanookhttps://www.sanook.com/travel/1447471/

อ่านรายละเอียดเพิ่มเติม

ข่าวการเงิน

29/04/2024

บุคคลในโลกการเงิน (finance) และการลงทุน (Investment) เป็นกลุ่มที่หลายคนชื่นชอบและคอยติดตามอยู่เรื่อยๆ เพราะคนเหล่านี้เป็นเหมือนไอดอลในการเดินทางไปสู่ความร่ำรวย ไม่ว่าจะมาจากการลงทุนในหุ้น หรือทำธุรกิจเกี่ยวกับด้านการลงทุน ที่สร้างมูลค่าได้อย่างมหาศาล และหลังจากได้เปิดทำเนียบมหาเศรษฐีระดับโลกไปไม่นาน คราวนี้ Today Bizview พามาดูกันว่าใครคือคนที่ร่ำรวยที่สุดในโลกการเงิน แต่อย่างที่ทราบกันดี ‘ปู่วอร์เรน บัฟเฟ่ต์’ ยังคงเป็นเบอร์ 1 ตลอดกาลแหล่งที่มาข่าวต้นฉบับเวิร์คพอยท์ทูเดย์https://workpointtoday.com/rich-finance-investment/

อ่านรายละเอียดเพิ่มเติม

ประกันชีวิต

11/04/2024

กรุงเทพฯ, 11 เมษายน 2567 – เอไอเอ ประเทศไทย นำโดย นายสุวิรัช พงศ์เสาวภาคย์ ผู้อำนวยการฝ่ายกิจการภายนอก สนับสนุนหมวกนิรภัยจำนวน 100 ชุดให้แก่เยาวชนไทยในจังหวัดสมุทรสาคร ในงานพิธีเปิดศูนย์ปฏิบัติการป้องกันและลดอุบัติเหตุทางถนนและทางน้ำช่วงเทศกาลสงกรานต์ปี 2567 ตลอดจนร่วมขับเคลื่อนการดำเนินงานด้านความปลอดภัยทางถนน ตามนโยบายของจังหวัดภายใต้โครงการ “สมุทรสาครร่วมใจสวมหมวกกันน็อค 100%” โดยภายในงานได้รับเกียรติจากนายผล ดำธรรม ผู้ว่าราชการจังหวัดสมุทรสาคร ประธานในพิธีฯ และนางอรุโณทัย ทองพรหม ผู้อำนวยการสำนักงานคปภ. จังหวัดสมุทรสาคร เป็นตัวแทนมอบหมวกนิรภัยให้แก่เยาวชน ณ ศูนย์การค้าเซ็นทรัล มหาชัย จังหวัดสมุทรสาคร

อ่านรายละเอียดเพิ่มเติม

08/05/2025

06/02/2026

29/04/2024

19/09/2025

30/04/2024